Пока весь мир с замиранием сердца следит за качелями Биткоина, Эфира и других значимых криптовалют, стейблкоины в большинстве своём ведут тихое стабильное существование, не давая рынку развалиться. Одни считают их аналогом фиата в будущем — потенциальной заменой доллару, евро и другим классическим международным валютам — другие называют пузырём, который лопнет в скором времени, оставив множество людей с пустыми карманами.

В этой статье мы собрали для вас ключевую информацию о стейблкоинах, их типах и областях применения, а также уровне прозрачности по сравнению с другими криптовалютами.

P.S. Если вы уже хорошо знакомы с темой, то можете перейти в последний раздел статьи — там собраны ссылки на самые интересные материалы Покерофф о криптовалюте.

Стейблкоин — криптовалютный аналог фиата?

Стейблкоин — от англ. stablecoin, что переводится как «стабильная монета» — это особый вид криптовалюты, созданный для выполнения роли буфера в крайне волатильном мире криптовалют.

В отличие от Биткоина и альткоинов (всех остальных криптовалют), стейблкоины чаще всего привязаны по курсу к каким-либо активам в соотношении 1 к 1 (или близком к нему).

Так, первый стейблкоин — USDT, который был создан в 2015 году компанией Tether — привязан к доллару США. Это значит, что 1 USDT не отходит от $1 дальше, чем на пару центов, даже во времена потрясений на рынках криптовалют.

Единственной ситуацией, когда курс стейбла может изменить этому правилу, является его отвязывание от национальной валюты — например, в случае продажи слишком большого количества криптовалюты на рынке в короткий промежуток времени. Однако, такое происходит крайне редко и только в случае действительно серьёзных проблем на рынке.

Появление стейблкоинов позволило заходить на криптовалютный рынок владельцам действительно большим капиталов. Компаниям оказалось гораздо легче вводить свои долларовые, евро и другие активы в экосистему блокчейна через конвертацию 1 к 1, при этом уменьшая за счёт стейблкоинов риски крупных потерь от работы с другими криптовалютами.

С течением времени у стейблкоинов появилась ещё одна важная роль за пределами криптовалютной сферы — они стали инструментом для транзакций и сохранения средств людей и компаний в нестабильных экономиках, где фиат переживает девальвацию. В их числе Аргентина, Эль Сальвадор, Нигерия и даже Россия.

Виды стейблкоинов

В зависимости от типа обеспечения стоимости стейблкоинов выделяют три вида токенов: не имеющие обеспечения, обеспеченные криптовалютными активами и обеспеченные физическими активами.

Необеспеченные стейблкоины

Существуют в децентрализованных системах (DeFi), где нет никаких регуляторов. Стоимость таких стейблкоинов ничем не подкреплена, за счёт чего они являются наиболее волатильными, по сравнению с другими видами, хотя и остаются более стабильными, чем Биткоин и альткоины.

Стабильность их курса напрямую зависит от количества выпускаемых токенов, при этом курс может отличаться от 1 к 1 и поддаваться изменению под действием даже незначительных внешних факторов.

Среди необеспеченных стейблкоинов отдельно выделяют сеньораж — монеты, курс которых корректируется спросом и предложением с помощью специальных алгоритмов. Эти стейблкоины не пользуются пулярностью из-за сложной системы работы. Ярким пример является алгоритмический токен Basis Share в DeFi-системе Basis Cash (BAC), который работает так:

- Токен запрограммирован стремиться к курсу с долларом США 1 к 1;

- Если стоимость падает ниже этого уровня, по алгоритму в продажу поступают облигации, которые можно покупать по сниженной цене;

- Как только курс возвращается на уровень 1 к 1, по алгоритму облигации продаются;

- Если курс превышает 1 к 1, то по ещё одному алгоритму начинают выпускаться новые токены BAC, которые распределяются между владельцами базовых акций экосистемы.

На бумаге история с алгоритмами выглядит красиво и вполне рабочей, но по факту работает не так, как задумывалось. По курсу Basis Share на картинке ниже вы можете увидеть, что с пика 31 декабря 2020 до 4 апреля 2023 курс токена изменился со $945 до $0.21 — он ни разу не дошёл за год до 1 к 1.

Обеспеченные криптовалютными активами стейблкоины

Также являются децентрализованными, но курс более стабильный, чем у первой категории, за счёт привязки к одной или нескольким криптовалютам. Самым популярным стейблкоином такого типа является Dai — он создан на платформе MakerDAO, привязан по курсу к доллару США и обеспечен активами в Ethereum.

Важная особенность таких стейблкоинов — условность децентрализации. Дело в том, что обеспечение активами не может происходить без наличия кого-то, кто вкладывает и сохраняет эти активы для покрытия транзакций. В случае с Dai ответственность за обеспечение, выпуск и управление несут держатели управленческих токенов MakerDAO — в некотором роде, «совет директоров», только без привязки к какой-либо организации или органам.

Хотя обеспеченность криптой делает стейблкоины более устойчивыми, зачастую она не может гарантировать сохранение курса на уровне 1 к 1 под давлением рынка. Тот же Dai в сентябре 2020 стоил $1.04 из-за высокой активности рынка в начале пандемии, а к 4 апреля 2023 упал до $0.99.

Обеспеченные реальными активами стейблокины

Самые стабильные токены из списка, поскольку их стоимость и курс обеспечиваются фиатными запасами в банках, нефтью, золотом и другими физическими активами. Обратной стороной этой стабильности является централизация: физические активы не создают сами себя, ими всегда владеют и управляют какие-то люди и компании — и они могут влиять на рынок.

Например, стейблкоином Binance USD фактически распоряжается криптовалютная биржа Binance — именно она держит большую часть активов, которые подкрепляют стоимость BUSD, а также отвечает за его выпуск и управления. Это значит, что если Binance решит ликвидировать этот токен или каким-то образом изменить правила его участия в рынке, другие владельцы мало что смогут сделать.

За счёт крупного обеспечения волатильность этого вида стейблкоинов почти не выражена — по графику самого популярного стейблкоина в мире Tether ниже вы можете увидеть, насколько стабилен его курс.

ТОП-5 стейблкоинов по рыночной капитализации

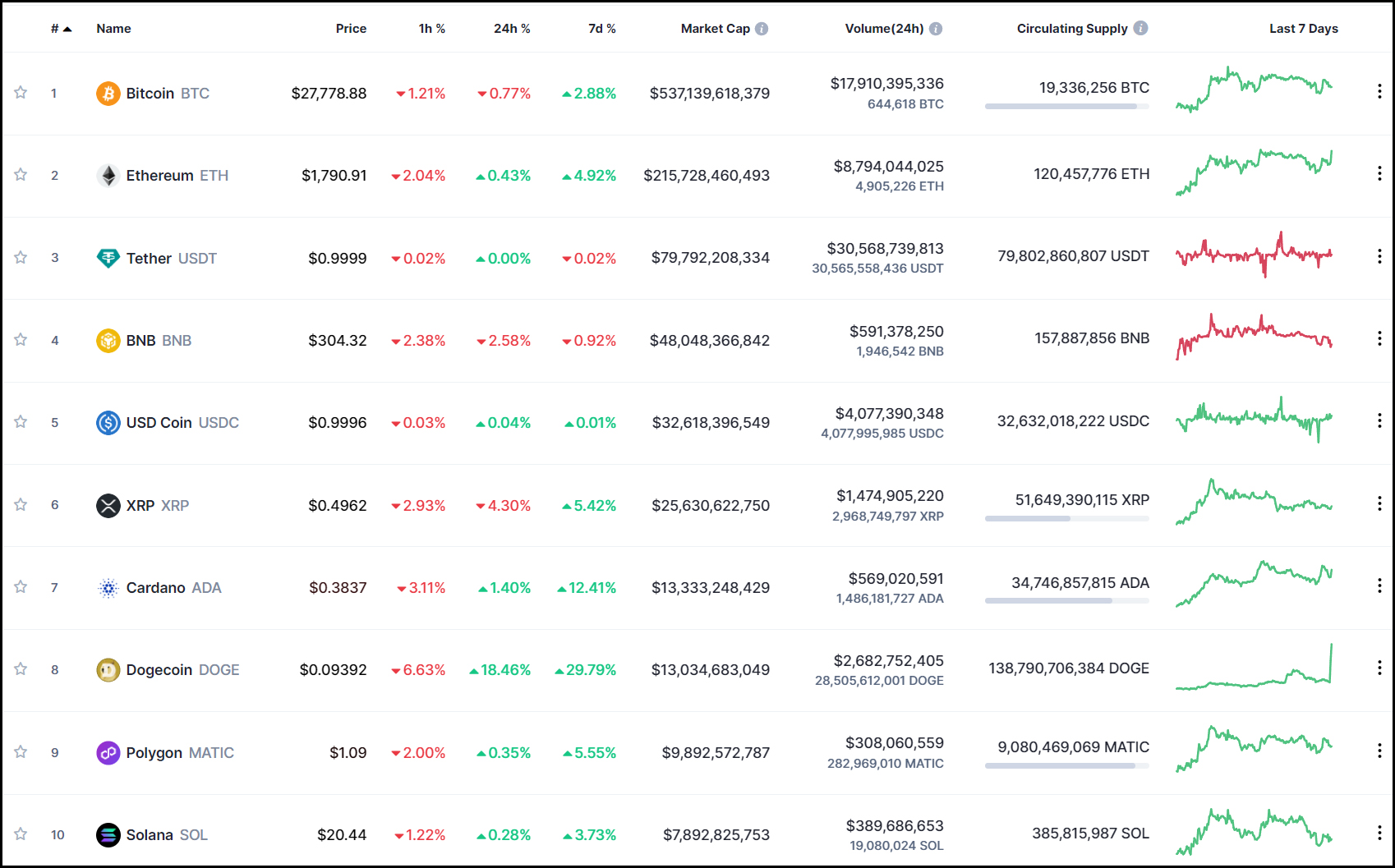

1. На 4 апреля 2023 по данным CoinMarketCap наибольший объем активов из стейблкоинов имеет Tether (USDT) — $79,8 миллиардов на криптовалютном рынке. Это — третий показатель среди всех криптовалют, после Bitcoin ($537 миллиардов) и Ethereum ($215 миллиардов).

2. Второе место в ТОПе стейблкоинов с капитализацией $32 миллиарда занимает USD Coin (USDC). Этот стейблкоин был создан компанией Circle и криптобиржей Coinbase на блокчейне Ethereum как альтернатива USDT. Несколько лет он сохранял курс 1 к 1 и даже считался потенциально более безопасным, чем USDT, однако в марте 2023 USDC потерял привязку к доллару из-за краха банковской сферы США — тогда он не только немного просел по курсу, но и повлиял на объёмы капитализации других стейблкоинов, стимулировав людей «сбрасывать» свои активы, обменивая их на фиат.

3. Третье место с капитализацией $7,4 миллиарда занимает собственный стейблкоин криптобиржи Binance — Binance USD (BUSD). Его курс с момента появления на рынке в 2019 и по 4 апреля 2023 фактически не меняется — даже запуск различных кампаний против биржи пока не смог повлиять на стабильность курса её стейблкоина.

4. Четвёртым идёт упомянутый в предыдущем разделе децентрализованный стейблкоин Dai — его капитализация немного превышает $5,2 миллиарда.

5. Наконец, замыкает пятёрку мировых стейблов TrueUSD (TUSD) с капитализацией чуть больше $2 миллиардов. Он появился в 2018 на платформе TrastToken, работает на блокчейне Ethereum и полностью обеспечивается фиатными деньгами. Однако, он наименее популярен у обычных людей, поскольку создавался как специализированный токен для венчурных инвесторов.

Остальные стейблкоины на 4 апреля 2023 имеют капитализацию менее $1 миллиарда.

USDT — прозрачный стейблкоин? Расследование Protos

Поскольку Tether (USDT) является бесспорным лидером рынка стейблкоинов, он привлекает наибольшее внимание криптоэнтузиастов и надзорных органов. Стремясь разобраться с тем, насколько успех, стабильность и прозрачность USDT реальны, объединение Protos провело расследование на основе аудитов, опубликованных Tether в прошлом году, и в ноябре 2021 поделилось анализом по его итогам.

Согласно анализу, Protos извлекли данные блокчейна из всей раскрытой Tether информации с начала 2014 по 31 октября 2021 года. В списке исследуемых систем, через которые проходили потоки USDT, оказались:

- Omni (Bitcoin);

- Liquid (Bitcoin);

- Ethereum;

- Tron;

- Simple Ledger Protocol (Bitcoin Cash);

- EOS;

- Solana;

- Algorand.

После фильтрации и анализа полученных данных, Protos смог дифференцировать типы транзакций, сосредоточив внимание на отправке и получении USDT третьими лицами. Оказалось, что за указанный период через 8 блокчейнов прошли более $108,5 миллардов USDT, причём физлица переводили из этой суммы только 2.3%, а компании и фонды — 8.5%. Остальной объем выпал на долю маркетмейкеров — брокеров и дилеров.

Наибольший оборот USDT за указанный период имели двое:

- Alameda Research — инвестиционная криптовалютная компания из Гонконга, созданная в 2017 году Сэмом Бэнкменом-Фрайдом (Sam Bankman-Fried);

- Cumberland Global — криптовалютная торговая компания, подразделение торговый компании DRW, которое появилась в 2014 году.

Обе компании занимаются осуществлением сделок в пользу клиентов и весьма успешно: за указанный выше период они получили порядка 55% от всех активов рынка USDT, а за 2021 год и вовсе провели через себя 71% всех транзакций в данном стейблкоине.

В целом, распределение наибольших объёмов Tether среди компаний, которые удалось идентифицировать при расследовании, выглядит так:

- Alameda Research — $36 миллиардов;

- Cumberland Global — $23 миллиарда;

- iFinex — $4 миллиарда;

- Nexo — $2 миллиарда;

- Heka — $1 миллиард.

При этом, из-за особенностей работы блокчейна, значительная часть участников оборота пока что не поддаётся идентификации — на их долю приходится $25 миллиардов в USDT среди маркетмейкеров и $6 миллиардов среди трейдеров.

Несмотря на неполноту данных, полученные результаты дают полезную информацию о расстановке сил на рынке USDT для тех, кто серьёзно занимается трейдингом криптовалют.

Более того — публикация данных показывает, что большая часть оборота USDT происходит через известные компании, а не сомнительные руки. Их можно проверить, они отчитываются о деятельности и обеспечивают рынок стейблкоинов реальными подконтрольными активами.

Что ещё почитать о криптовалюте

- Что представляют собой DeFi-система?

- Работа криптовалютных румов на примере Virtue Poker

- Как работают смарт-контракты в криптовалютной сфере?

- ТОП-5 горячих криптовалютных кошельков на конец 2021 года

- Что такое холодные криптовалютные кошельки?

- Криптовалютный адрес — как шифруется информация

- Обзор Tether (USDT) — почему покеристам пора использовать его для транзакций?

- Обеспечиваем безопасность аккаунта на криптобирже: инструкция

- NFT — пустышка для хайпа или реальный инструмент защиты прав артистов?